เทรนด์ปีเสือ อสังหาฯฟื้นไข้ 8 ตัวแปรชี้ทิศทางบ้าน-คอนโดขาขึ้น

ไปต่อกันอย่างไร ฟื้นหรือไม่ ฟื้นกันแน่ในปี 2565 เป็นคำถามจากวงการธุรกิจที่อยู่อาศัย

“ประชาชาติธุรกิจ” สัมภาษณ์พิเศษ “ดร.วิชัย วิรัตกพันธ์” ผู้ตรวจการธนาคารอาคารสงเคราะห์ รักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ ธอส. หรือ REIC ในฐานะสำนักดาต้าเบสแห่งชาติด้านข้อมูลที่อยู่อาศัย แนวโน้มปี 2565 มีเรื่องใหม่ ๆ อะไรเกิดขึ้นบ้าง

ปีเสือ “ปัจจัยบวก-ลบ” ก้ำกึ่ง

“เศรษฐกิจไทยในปี 2565 กูรูเศรษฐศาสตร์หลายสำนักเชื่อว่าจะมีทิศทางที่ดีขึ้น เป็นปัจจัยหลักสำคัญในการกำหนดทิศทางการฟื้นตัวของธุรกิจอสังหาริมทรัพย์ โดยเฉพาะอย่างยิ่งภาคที่อยู่อาศัย แม้ปี 2564 ที่ผ่านมาเศรษฐกิจโลกเริ่มฟื้นตัว แต่ไทยต้องยอมรับว่าอยู่ในกลุ่มประเทศที่เศรษฐกิจฟื้นตัวช้า เนื่องจากการชะลอตัวของธุรกิจบริการซึ่งไทยมีสัดส่วนพึ่งพาภาคการท่องเที่ยวสูง”

สำหรับปี 2565 มองว่าเป็นปีแรกที่เศรษฐกิจไทยเริ่มฟื้น มีแรงขับเคลื่อนมาจากการจับจ่ายใช้สอยของประชาชนในประเทศ อย่างไรก็ตาม REIC มองว่าธุรกิจอสังหาฯ ยังคงต้องเผชิญกับทั้งปัจจัยบวกและปัจจัยลบ

โดย “ปัจจัยบวก” มีทั้งมาตรการรัฐในการลดค่าโอน-จดจำนองจาก 3% เหลือ 0.01% โดยให้สิทธิการโอนบ้านมือสอง, มาตรการผ่อนปรน LTV 100% ของธนาคารแห่งประเทศไทย (ธปท.) สภาพคล่องธนาคารมีมากพอสำหรับสินเชื่อปล่อยใหม่ ผู้ประกอบการยังคงแข่งขันจัดโปรโมชั่นระบายสต๊อก

ด้าน “ปัจจัยลบ” มีเรื่องอัตราดอกเบี้ยที่มีแนวโน้มจะปรับขึ้น สถานการณ์โอมิครอน ภาวะหนี้ครัวเรือนระดับสูง 90% ของ GDP การจ้างงานและการมีรายได้ของประชาชนที่อาจฟื้นตัวช้ากว่าที่คาดไว้ รวมถึงการเพิ่มขึ้นของหนี้เสียหรือ NPL ที่ทำให้สถาบันการเงินระมัดระวังการปล่อยสินเชื่อใหม่ ต้นทุนค่าก่อสร้างแพงขึ้น ราคาที่อยู่อาศัยโครงการใหม่อาจมีการปรับราคาขึ้น และภาคการท่องเที่ยวยังไม่ฟื้นตัว

ปี 2564 ตัวชี้วัดติดลบยกแผง

สำหรับภาพรวมตลาดที่อยู่อาศัยปี 2564 การออกใบอนุญาตจัดสรรที่ดินทั่วประเทศมีจำนวน 66,835 หน่วย ลดลง -23.9% จากปี 2563 ต่ำสุดในรอบ 15 ปี นับตั้งแต่ปี 2550 แต่ยังสูงกว่าปี 2549 ที่เกิดรัฐประหารที่มีการออกใบอนุญาตจัดสรร 50,109 หน่วย

โดยกรุงเทพฯ-ปริมณฑลมีซัพพลายเปิดตัวใหม่ 46,602 หน่วย ลดลง -29.6% มูลค่าเปิดตัวใหม่ 191,226 ล้านบาท ลดลง -42.8% ต่ำสุดในรอบ 11 ปี นับตั้งแต่ปี 2554 ซึ่งเป็นปีที่เกิดเหตุการณ์น้ำท่วมใหญ่ในกรุงเทพฯ มีจำนวน 82,595 หน่วย และที่อยู่อาศัยสร้างเสร็จจดทะเบียนมีจำนวน 77,823 หน่วย ลดลง -30.5% ต่ำสุดในรอบ 11 ปี

ในด้านดีมานด์การโอนกรรมสิทธิ์ที่อยู่อาศัยปี 2564 มีจำนวน 265,493 หน่วย ลดลง -21.6% ต่ำสุดในรอบ 7 ปีนับตั้งแต่ปี 2558 แบ่งเป็นบ้านแนวราบลดลง -25.7% อาคารชุดลดลง -26.6% มูลค่าโอนอยู่ที่ 802,720 ล้านบาท ลดลง -13.5% โดยบ้านแนวราบลดลง -11.0% อาคารชุดลดลง -18.5%

สินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ทั่วประเทศมีมูลค่า 612,074 ล้านบาท ลดลงเพียง -0.002% สินเชื่อที่อยู่อาศัยบุคคลคงค้างมีมูลค่า 4,501,460 ล้านบาท เพิ่มขึ้น 5.8%

ในส่วนตลาดที่อยู่อาศัยของคนต่างชาติมีหน่วยโอนทั่วประเทศ 8,198 หน่วย ลดลง -1.1% สัดส่วนอยู่ที่ 9.1% ยังคงต่ำกว่าสัดส่วนค่าเฉลี่ย 2 ปี (2561-2562) ที่มี 10.0% มูลค่าโอน 39,610 ล้านบาท เพิ่มขึ้น 5.0% สัดส่วนโอน 15.6% ยังคงต่ำกว่าสัดส่วนค่าเฉลี่ย 2 ปี (2561-2562) ที่มี 15.9%

สัญชาติโอนของลูกค้าจีนมีจำนวน 4,867 หน่วย คิดเป็น 59% ของตลาดลูกค้าต่างชาติ มีมูลค่าการโอน 22,874 ล้านบาท สัดส่วน 58% รองลงมาคือ รัสเซีย โอน 306 หน่วย 4% มูลค่าโอน 1,299 ล้านบาท 3% และอังกฤษ 280 หน่วย 3% มูลค่าโอน 1,252 ล้านบาท สัดส่วน 3%

ประเมิน 3 ด้าน Worst-Base-Best Case

สำหรับแนวโน้มปี 2565 REIC ประเมินสถานการณ์จาก 8 ตัวแปรหลัก ประกอบด้วย

1.อัตราการขยายตัวของ GDP

2.อัตราเฉลี่ยของดอกเบี้ย MRR (ผู้กู้รายย่อยชั้นดี)

3.ผลกระทบเชิงนโยบายและสถานการณ์ที่สำคัญ

4.อัตราเงินเฟ้อทั่วไป

5.อัตราดูดซับบ้านจัดสรร

6.อัตราดูดซับอาคารชุดพื้นที่กรุงเทพฯ-ปริมณฑล

7.อัตราดูดซับบ้านจัดสรรต่างจังหวัด

และ 8.อัตราดูดซับอาคารชุดต่างจังหวัด

ประเมินว่าในด้านซัพพลายมีการขยายตัวเพิ่มขึ้น โดยมีการออกใบอนุญาตจัดสรรที่ดิน 85,538 หน่วย กรณี worst case เพิ่มขึ้น 15.2% จากปี 2564 base case เพิ่มขึ้น 28.0% และ best case เพิ่ม 40.8% และที่อยู่อาศัยสร้างเสร็จจดทะเบียนอยู่ที่ 105,307 หน่วย กรณี worst case เพิ่มขึ้น 21.8% base case เพิ่มขึ้น 35.3% และ best case เพิ่ม 48.8%

ด้านดีมานด์แนวโน้มขยายตัวเพิ่มขึ้นเช่นกัน โดยคาดว่ามีหน่วยโอน 332,192 หน่วย กรณี worst case เพิ่มขึ้น 10.5% base case เพิ่มขึ้น 26.1% หรือ best case เพิ่ม 35.5% ในด้านการโอนบ้านแนวราบ กรณี worst case เพิ่มขึ้น 12.2% base case เพิ่มขึ้น 24.6% และ best case เพิ่ม 37.1% ขณะที่การโอนอาคารชุด กรณี worst case เพิ่มขึ้น 7.2% base case เพิ่มขึ้น 26.1% และ best case เพิ่ม 32.4%

ด้านมูลค่าโอนกรรมสิทธิ์อยู่ที่ 909,864 ล้านบาท กรณี worst case เพิ่มขึ้น 0.9% base case เพิ่มขึ้น 13.3% และ best case เพิ่ม 23.9%

การโอนบ้านแนวราบ กรณี worst case ลดลง -0.9% base case เพิ่มขึ้น 10.2% และ best case เพิ่ม 21.2% ขณะที่การโอนอาคารชุด กรณี worst case เพิ่มขึ้น 4.6% base case เพิ่มขึ้น 20.2% และ best case เพิ่ม 29.9%

ด้านสินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ทั่วประเทศอยู่ที่ 627,548 ล้านบาท กรณี worst case ลดลง -7.7% base case เพิ่มขึ้น 2.5% และ best case เพิ่ม 12.8% และคาดว่ามูลค่าสินเชื่อที่อยู่อาศัยบุคคลคงค้าง 4,748,189 ล้านบาท กรณี worst case ลดลง -5.1% base case เพิ่มขึ้น 5.5% และ best case เพิ่ม 10.8%

เรื่องใหม่ “ดัชนีรวมที่อยู่อาศัย”

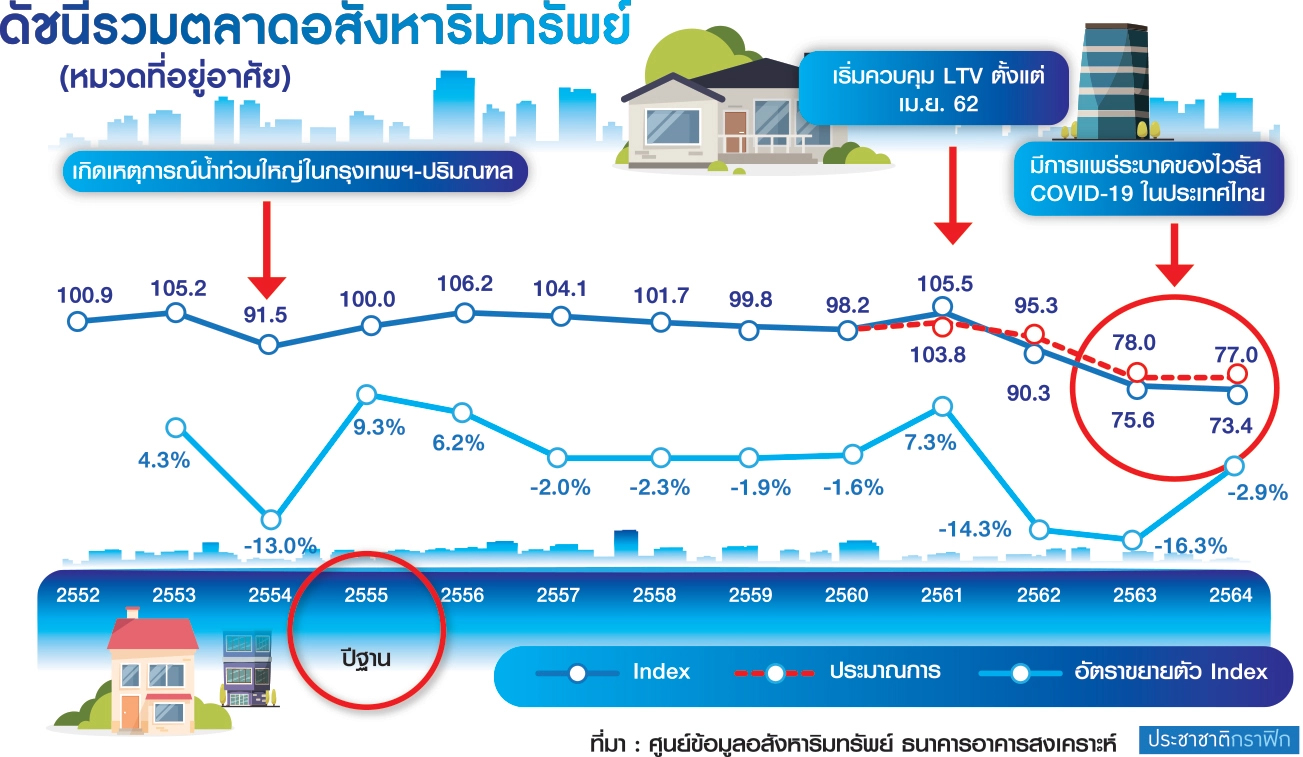

“ดร.วิชัย” ระบุว่า ที่ผ่านมาไม่มีหน่วยงานใดจัดทำดัชนีที่จะสามารถบ่งชี้ภาพรวมตลาดที่อยู่อาศัย REIC จึงได้จัดทำ “ดัชนีรวมตลาดอสังหาริมทรัพย์ (หมวดที่อยู่อาศัย)” ขึ้น เพื่อใช้เป็นดัชนีอ้างอิงสำหรับการเปลี่ยนแปลงของประเทศไทย โดยทำขึ้นจากชุดข้อมูลทั้งด้านดีมานด์และซัพพลาย พบว่า ปี 2564 ค่าดัชนีรวมหมวดที่อยู่อาศัย ปรับตัวลดลง -2.9% จากปี 2563

และคาดว่าปี 2565 จะขยับขึ้นไปอยู่ที่ 83.8 จุด เพิ่มขึ้นจากปี 2564 แบ่งเป็น กรณี worst case เพิ่มขึ้น 8.4% base case เพิ่มขึ้น 14.2% และ best case เพิ่ม 20.0% โดยคาดว่าตลาดที่อยู่อาศัยจะฟื้นตัวกลับมาอยู่ในระดับเดียวกับช่วงก่อนยุคโควิดในปี 2567

“ภาพรวมปี 2565 จะมีการเปิดตัวโครงการใหม่ๆ เพิ่มขึ้นมากกว่าปี 2564 โดยเปิดโครงการบ้านแนวราบมากกว่าอาคารชุด โครงการบ้านใหม่จะยังคงมีโปรโมชั่นส่วนลดและของแถมเพื่อจูงใจให้คนซื้อ แต่ไม่ลดราคามากเท่ากับปี 2564 และจะมีการขยายตัวในกลุ่มการโอนบ้านมือสอง รวมทั้งชาวต่างชาติไม่ใช่ฐานลูกค้าหลักของห้องชุด แต่เป็นคนไทยกลุ่ม Gen Y, Gen Z ที่ประกอบอาชีพอิสระมากขึ้น”

เทรนด์สำคัญคือปี 2565 REIC มองว่าเป็นบันไดขั้นแรกที่จะก้าวขึ้นจากหุบเหวผลกระทบจากโควิด เพื่อกลับเข้าสู่ภาวะปกติในปี 2567

Reference: หนังสือพิมพ์ประชาชาติธุรกิจ